青色申告は、副業整体を営む個人事業主にとって非常に重要な手続きです。

正しく行うことで、所得税の負担を軽減し、手元により多くの利益を残すことができます。

青色申告を利用すれば、節税効果だけでなく、経営の透明性や信頼性も高まります。

初心者でも安心して取り組めるように、青色申告のメリットや具体的な書き方、提出方法について詳しく解説します。

しっかりと準備をして、賢く利益を確保しましょう。

青色申告は、開業届を出した人のみ行うことができます。

副業整体のための開業届についての記事は、こちらからどうぞ

【青色申告とは?】

青色申告は、副業として整体業を営む個人事業主にとって、税金面で大きなメリットをもたらす重要な申告方法の一つです。

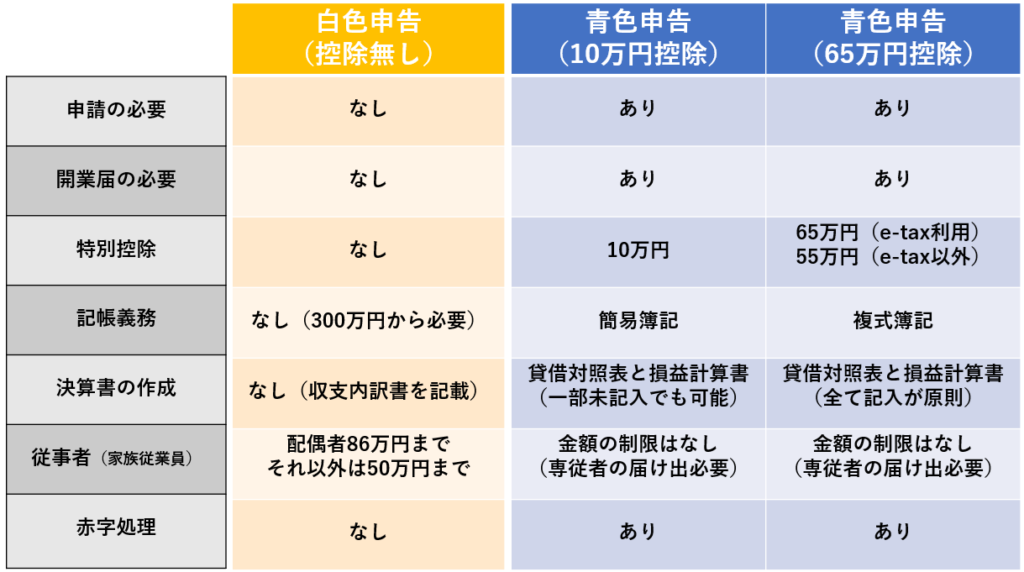

確定申告には「青色申告」と「白色申告」の2種類がありますが、青色申告を選ぶことで、最大65万円の控除が受けられます。

この65万円控除を利用するには「e-taxでの確定申告」と「複式簿記での記帳」が必要です。

また、青色申告には、10万円控除や55万円控除もあり、それぞれ条件が異なります。

一方、白色申告は控除がなく、簡易簿記での記帳が求められます。

副業であっても、節税の観点からは青色申告を選択するのが賢明です。

【青色申告の4つのメリット】

青色申告で得られる4つのメリットを紹介します。

あなたが副業で整体業を営むことを想定し、具体的に青色申告のメリットを解説していきます。

【最大65万円の特別控除】

青色申告をすれば、最大で65万円の控除を受けることができます。

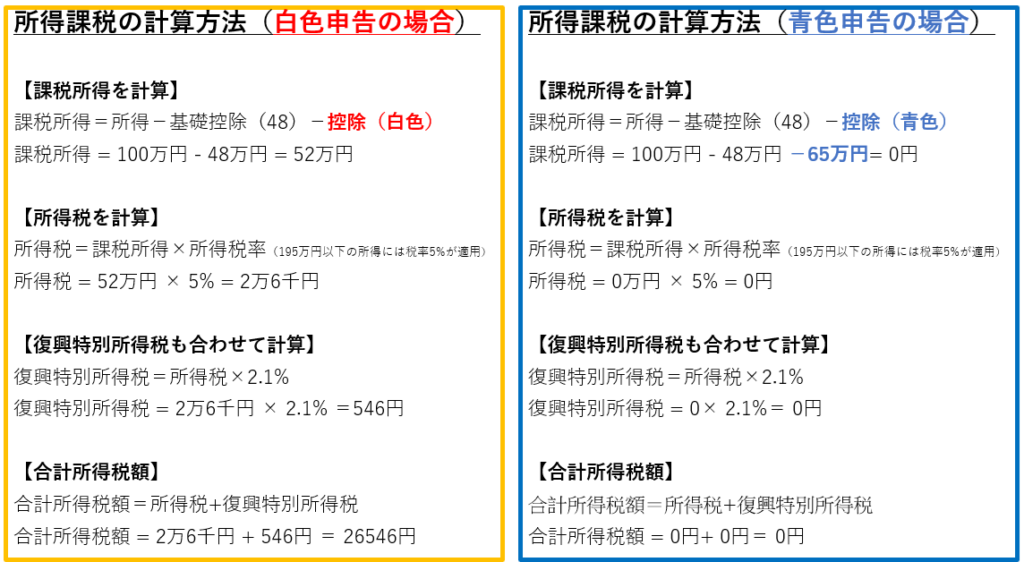

例えば、副業整体で所得(利益)が100万円の場合の所得税を計算します

所得税は累進課税であり、所得100万円の所得税率は5%です。

所得税の税率は、こちらからどうぞ。

上記条件ならば、青色申告(65万円控除)で約26546円の節税をすることができます。

参考までの、所得課税の計算方法を下記に載せておきます。

【赤字を繰り越せる】

青色申告をすれば、赤字を3年間繰り越すことができます。

例えば、初年度に高額の医療機器を購入して60万円の赤字になったとします。

次年度の所得(利益)が100万円だった場合、次年度の所得を40万円(100万円-60万円=40万円)として所得税を計算することができます。

上記条件ならば、赤字繰り越すことにより26546万円の節税を行うことができます。

【30万円未満の資産を取得した場合、一度に経費に計上できる】

青色申告では、30万円未満の資産を取得した場合、その全額を一度に経費として計上できます。(白色申告の場合、10万円未満の資産が対象です)

例えば、20万円のパソコンを購入した場合、青色申告ではその金額を一度に経費にできます。

しかし、白色申告では10万円を超える資産となるため、減価償却を行う必要があります。

具体的には、パソコンの耐用年数は4年のため、20万円 ÷ 4年=5万円となり、5万円を4年間にわたって経費として計上することになります。

主な減価償却資産の耐用年数表は、こちらからどうぞ。

【家族への給与を経費にできる】

青色申告を行えば、事業主が生計を同じくする家族に支払った給与を経費として計上することができます。

これを「青色事業専従者給与」といいます。

青色事業専従者給与の給与額は仕事内容に見合ったものである必要がありますが、金額の制限はなく、高い節税効果が期待できます。

ただし、副業整体で得られる所得がそれほど大きくない場合、節税効果はそれほど大きくありません。

そのため、将来独立して事業所得が増加する可能性がある場合に備え、頭の片隅に覚えておくと良いでしょう。

【青色申告のデメリット】

青色申告のデメリットはほとんどありません。

唯一、複式簿記の記帳が必要であり、それが手間に感じる方もいるかもしれません。

しかし、会計ソフトを利用すれば、複式簿記の帳簿作成はお小遣い帳をつける程度の手軽さで行えます。

また、複式簿記で帳簿を作成することは、副業整体を適切に運営するために欠かせないプロセスであり、デメリットとは言えません。

【青色申告承認申請書をダウンロード】

青色申告承認申請書は、税務署のホームページからダウンロードすることができます。

ダウンロードした書類に必要事項を記入し、税務署に郵送すれば提出完了です。

開業届と共に提出し、出し忘れを防止しましょう

書類の作成は10分程度でできるため、すぐに取り掛かりましょう。

所得税の青色申告承認申請書(PDF/525KB)は、こちらからどうぞ

なお、青色申告はe-Taxからも作成・提出が可能です。

しかし開業届ほどではありませんが、青色申告もe-taxからの申請は操作が複雑なため、あまりおススメできません。

そのため、青色申告も書面での提出を強くおススメします。

【青色申告承認申請書の書き方】

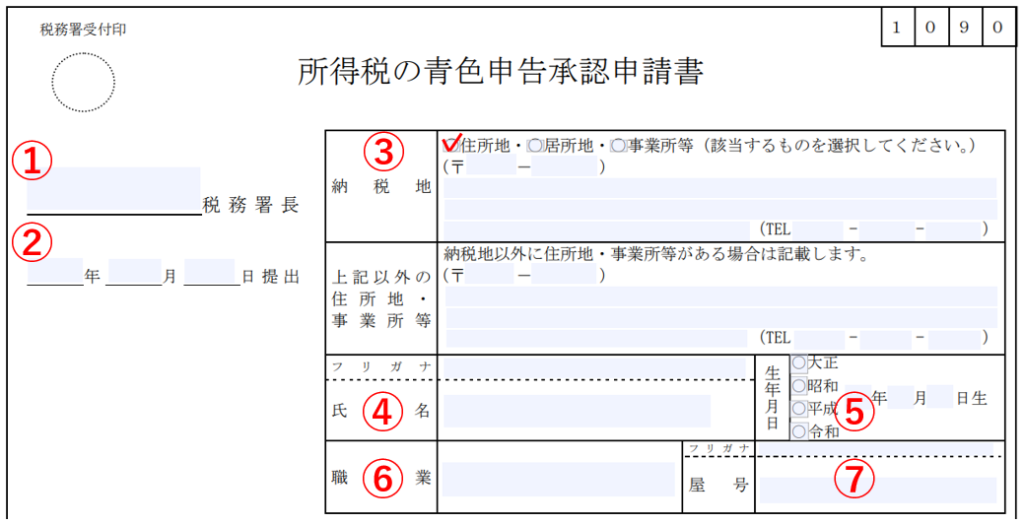

①青色申告承認申請書は納税地の管轄の税務署を記載。わからなければ「あなたの住所+管轄の税務署」と検索しましょう。

②青色申告承認申請書を郵送する日付けを記載。

③納税地は「住所地」にチェックし、自宅住所を記載。

④氏名を記載。

⑤生年月日を記載。

⑥職業は「整体業」と記載。

⑦屋号はあなたの整体院の名前を記載。例えば「〇○整体」「〇○サロン」など。

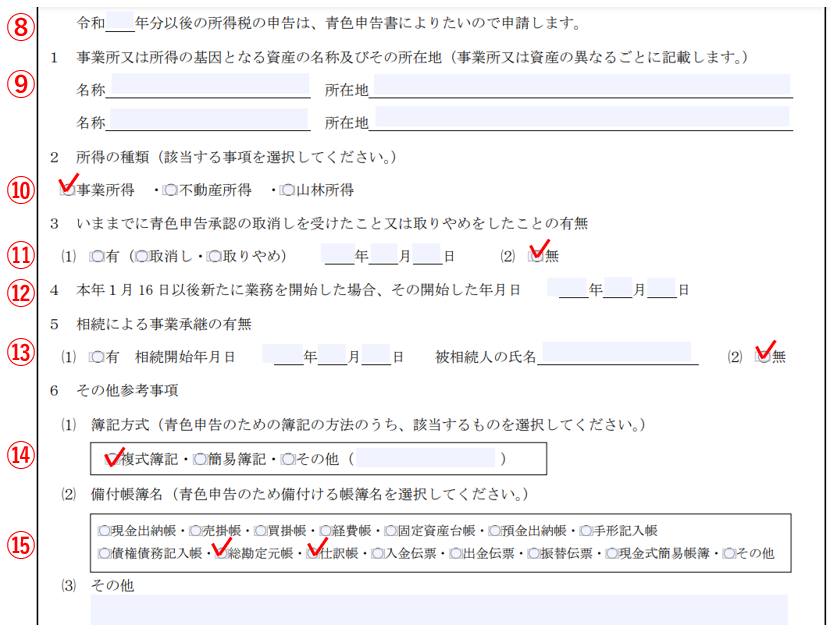

⑧青色申告を開始したい年度を記載。

⑨名称は「○○整体」など、住所は自宅住所を記載。

⑩所得の種類は「事業所得」にチェック。

⑪今までの青色申請承認の取消は「無」にチェック。

⑫開始した年月日は、営業を開始した日を記載。

⑬相続による事業継承は「無」にチェック。

⑭簿記方法は「複式簿記」にチェック。

⑮備付帳簿名は「損得勘定帳」「仕訳帳」にチェック。

【青色申告承認申請書の提出方法】

青色申告承認申請書は、事業を開始してから2か月以内に提出することが求められます。

まず、青色申告の書類を2部印刷します。

そのうち1部は提出用書類、もう1部は控用書類です。

提出時には、提出用書類・控用書類・返信用の封筒(自宅住所の記載,切手を貼る)、の3点を同封します。

これを管轄の税務署に郵送し、後日返送される控用書類は大切に保管しておきましょう。

あなたが青色申告承認申請書を提出したことを証明する書類となります。

青色申告承認申請書を郵送する時は、開業届と一緒に出すと提出し忘れ防止になる他、返信用封筒の用意も1枚で済むためおススメです。

【まとめ】

この記事では、青色申告承認申請書の基本的な概要と提出手順について、初心者向けに詳しく解説しました。

青色申告承認申請書は、個人事業主として正式に事業を開始するための重要な第一歩です。

特に、副業として整体業を始める際には、この手続きをしっかりと行うことで、節税や資産管理といったメリットを享受し、安定した利益を生み出すための基盤を築くことができます。

青色申告の特典を最大限に活用し、持続的な事業の成功を目指していきましょう。

【副業整体のための確定申告の流れ】納税するまでのロードマップについては、こちらからどうぞ